配当と自社株買いについて考えてみる

近年の株主重視の風潮により、稼いだ利益を積極的に株主に還元しようとする企業が増えてきました。配当と自社株買いは市場の注目度も高いため、うまく投資できれば値上がり益によるキャピタルゲインを期待することもできます。今回はどのような企業が配当や自社株買いを行う傾向があるのか、基本を押さえながら考えてみたいと思います。

配当性向

配当性向とは、企業が稼いだ利益をどれくらい配当に回しているのかを表しています。単位は%です。

- 配当性向[%] = 配当金支払額 ÷ 当期純利益 × 100

次の式でも算出できます。

- 配当性向[%] = 1株当たり配当額 ÷ 1株当たり当期純利益 × 100

1株当たり純利益はEPSですね。例えば、1株当たり当期純利益が100円、1株当たり配当額が20円の場合、配当性向は20%になります。

1株当たり当期純利益と1株当たり配当額は会社四季報に並んで表記されているので、下の式を使うほうが多いかと思います。こちらは楽天証券のマーケットスピードで表示したトヨタの会社四季報の一部を切り取ったものです。

配当性向が低いからといって、投資する価値のない企業であるとは言えません。企業が成長するには設備投資などが必要であり、それらにお金を使っているため配当性向が低くなっている可能性があるためです。一般的に、ベンチャー企業のように急成長している企業は配当性向が低かったり無配である傾向があります。この場合、配当をもらえないかわりにキャピタルゲインによって株主に利益をもたらします。

反対に、積極的に設備投資などをしなくても事業を継続できるような成熟した企業では、利益の使い道がないために配当性向が高くなります。成熟産業では業績拡大による株価上昇は見込みにくいので、高配当によって株主に還元することを目指しています。

配当利回り

配当の大きさを知るには配当利回りのほうが適切かもしれません。%で表すことができ、銀行の預金金利と同じ考え方ができます。次の式で算出します。

- 配当利回り[%] = 1株当たりの配当 ÷ 株価 × 100

ある企業の配当が20円だった場合、今の株価が1000円だったときの配当利回りは2%になります。権利確定日に100万円分の株を保有していれば、2万円を配当として受け取れることになります。

銘柄同士を比較するのにも使えますが、他の金融商品の利回りと比べる際にも有用です。例えば、記事執筆時点での三菱東京UFJ銀行の10年スーパー定期の金利が0.010%、10年物日本国債がマイナス金利政策の影響を受けて-0.260%であることを考えると、長期保有によるインカムゲインがいかに高利回りであるかがわかります。

ただし、株は値下がりすることで損失が出ることがあるので注意が必要です。高配当利回りにつられて飛びついたはいいものの、株価が高値だったために受け取れる配当金額以上の損失を出してしまったら目も当てられません。株の購入タイミングや時間を置いて買い集めることでリスク分散を行うなどの対策を忘れないようにしてください。

無理をして配当をだしている企業に注意

配当利回りが高いので株主還元に積極的な良い銘柄だ、と購入する前にひとつ注意することがあります。それは無理をして配当をだす企業があるということです。優良銘柄だと思って購入したらとんでもない暴落に巻き込まれた、といったことにならないようにしてください。

このような企業を見抜くには配当性向を確認します。試しに、高配当銘柄として有名な4502 武田薬品工業を例として配当性向を計算してみましょう。下は記事執筆時点でのヤフーファイナンスの各指標の抜粋です。

1株当たり配当額が180.00円、1株当たり当期純利益はEPSなので112.25円となり、これを計算式にあてはめると、

- 180.00 ÷ 112.25 X 100 ≒ 160.36[%]

となります。これがなにを意味するかというと、配当性向100%が稼いだ利益そのものなので、武田薬品が稼いだ利益以上の金額を配当として支払っているということになります。

今回は武田薬品を例にしましたが、別に武田薬品がヤバイということではありません。武田薬品はコンスタントに利益をだしていますし、純資産が約2兆円あって自己資本比率が51%あるので、すぐに倒産するといったリスクはないと思われます。

しかし、稼いだ金額以上に配当金を支払うということは、企業が内部に蓄えてきた利益の積立金や資本金を取り崩しているということなので、財務体質が不健全な企業であれば将来的に債務超過を引き起こす可能性があることは忘れないでください。

まあ、多くの場合は債務超過になる前に無配に転落することがほとんどなので、あまり神経質になる必要もないかと思います。配当利回りの高い銘柄なのになぜか人気がないなぁ、といったときチェックしてみるとよいかと思います。

総還元性向

近年の株主を重視する風潮により、決算説明会やIRなどで配当性向を積極的にアピールする企業も増えてきました。これに加えて、総還元性向を高く設定することで、株主還元に前向きであることを示す企業も出てきています。

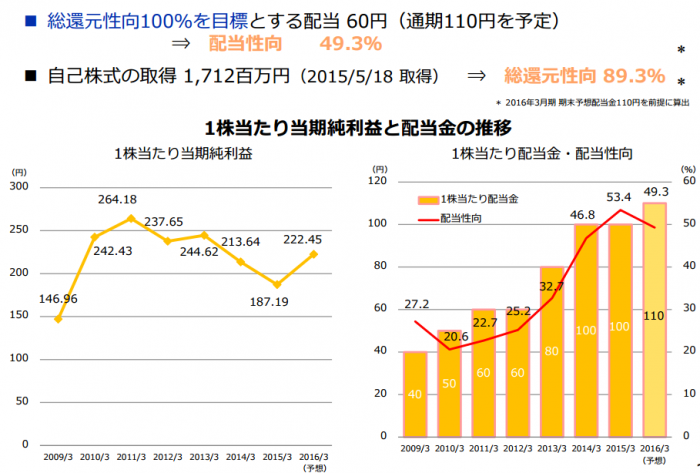

総還元性向とは、配当金額と自社株買いのための金額を合わせたものが稼いだ利益のどれくらいを占めるのかを表したものです。例として、9936 王将フードサービスを挙げます。2016年第2四半期の決算説明会資料より抜粋しました。

王将は総還元性向100%を目指していますが、配当性向が約50%なので残りの50%を自社株買いの原資として使う予定であるとしています。2015年5月の時点での取得株数では総還元性向89.3%と100%ではないものの、企業が稼いだ利益の多くを株主に還元していることは評価されるのではないでしょうか。

自社株買い

配当並んで株主還元として注目されるのが自社株買いです。自社株買いとは、市場に流通している自社の株式を市場から買い戻すことを言います。企業が上場して株を発行するのは市場から返済不要の資金を調達するためですが、なぜ一度発行した株をわざわざ市場から買い戻すようなことをするのでしょうか。

自社株買いが行われると市場に出回る発行済み株式の総数が減ります。これにより、EPSが改善されることになります。EPSは次の式で算出することができます。

- EPS(1株当たり純利益) = 当期純利益 ÷ 発行済み株式数

実際に計算してみましょう。純利益が1000万円、発行済株式数が1000株の企業があった場合、EPSは次のようになります。

- 1000万円 ÷ 1000株 = 1万円

ここで500株を市場から購入したとすると残りは500株となるので、EPSは次のようになります。

- 1000万円 ÷ 500株 = 2万円

ROEとEPSの間には次のような関係があるので、EPSが改善されることでROEの数値も良くなることがわかります。

- ROE(株主資本利益率) = EPS(1株当たり純利益) ÷ BPS(1株当たり株主資本)

ROEとは、当期純利益を株主資本(自己資本)で割って算出することができます。これは投資家が株を購入して出資したお金によってどれだけ利益を上げたのかを意味します。経営者が株主に対してどのくらいリターンをもたらしたのかを表わす指標とも言われており、以前から海外の投資家から重要視されてきました。近年では、東京市場の取引のうちの60%を海外投資家が占めているからだけでなく、JPX400の組み入れの際にも使用されることで注目が高まっています。

一般的に、自社の株式が割安であると考えれば自社株買い、割高なら配当金による株主還元を行うと言われています。自社株買いが発表されるということは、自社の株価が安いと判断したと考えることができます。将来の業績に自信をもっていると解釈できるのですね。また、市場に流通する株が減少することから、需給の改善による値上がりも期待することができます。

ただし、自社株買いを発表したからと言って、必ず株価が上昇するとは限らないことに注意してください。下方修正で下落した株価を買い支えるために発表したり、ひどいときには自社株買いをすると言ったにもかかわらず株の買取を行わないような悪質な企業も存在します。自社株買いで株を買う前に、業績や開示情報をよく確認することを忘れないようにしてください。

どのような企業が配当や自社株買いを行うのか

決算発表会やIRで配当性向や総還元性向を積極的にアピールしている企業はわかりやすいですが、それ以外に配当や自社株買いを行う企業を見つける方法はあるのでしょうか。ヒントはフリーキャッシュフローにあります。

フリーキャッシュフローとは営業キャッシュフローと投資キャッシュフローを足した金額のことを言います。会社四季報にどちらも記載されているので、電卓さえあれば簡単に計算することができます。フリーキャッシュフローは営業活動で得た利益から製品の製造コストや設備投資費などを差し引いて余った資金であり、これが株主還元の原資となります。

もうひとつ確認しておくポイントがありまして、それは有利子負債が極端に大きくないことです。株式市場から調達した資金と違い、銀行から借り入れた有利子負債は返済しなければなりませんが、銀行への返済の原資もフリーキャッシュフローになるので、銀行に返さなければならないお金がたくさん残っている企業は株主へ還元するより返済を優先する可能性が高いというわけです。

それでは有利子負債はどのくらいの大きさまでなら大丈夫なのかという話ですが、これにには会社四季報に記載されている有利子負債と現金で確認することができます。楽天証券の初心者コラムによれば、現金が300億円に対して有利子負債が500億円といったレベルならば問題ないとしています。現金が5億円に対して有利子負債が500億円の場合だと安全面で問題があるようです。

第148回 【初心者向けコラム】キャッシュ・フロー計算書のカンタン活用法(2)-安全性を判断しよう

もっと厳密に分析したい人は、営業キャッシュフローと有利子負債の比較することで判断することができます。これも会社四季報に記載されているもので、キャッシュフロー対有利子負債比率と呼ばれるものです。次の式で算出できます。

- キャッシュフロー対有利子負債比率[年] = 有利子負債 ÷ 営業キャッシュフロー

一般的に、銀行が融資をする際の基準は10年以下、厳しめに見積もった場合には5年以下と言われています。この数値が年々上昇傾向にある場合は注意が必要です。

フリーキャッシュフローが潤沢である企業には配当や自社株買いが期待できるのですが、それ以外にもこのような銘柄を保有したい理由があります。それは、このような企業は経営がとても安定していることが多いということです。フリーキャッシュフローが豊富であるということは、銀行借り入れや株式の新規発行をしなくても新しく事業を立ち上げたり新製品の開発・研究に再投資が可能であることを意味します。

フリーキャッシュフローがマイナスの企業は銀行借り入れなどを行う可能性が高く、有利子負債の増加は将来の収益を圧迫することになります。当然、お金を貸し出す金融機関もフリーキャッシュフローには注意を払っているので、フリーキャッシュフローが怪しい企業は銀行からの借り入れが思うようにいかなるかもしれません。結果、増資により株が希薄化されて株価が低迷することになりかねません。その点、フリーキャッシュフローに余裕がある銘柄であれば、長期的に保有することになっても大損する可能性が低いといえます。

まとめ

株主還元を期待するにはフリーキャッシュフローがポイントになります。なかには株主に還元をしつつ業績も拡大させるパワフルな銘柄もありますが、その場合にもフリーキャッシュフローが重要になります。仮に値上がり益が手に入らなかった場合、このような銘柄は長期で保有しても比較的安全であることが多いので、配当収入によるインカムゲインに切り替えることが可能です。業績をチェックしつつ高値掴みで損失を出さないよう、投資タイミングに気を付けながら柔軟な投資活動を心掛けるようにしましょう。

スポンサーリンク

コメント

当ウェブサイトは細心の注意を払ってコンテンツを作成いますが、正確性および安全性に対して一切の保証を与えるものではないことに注意してください。また特定の銘柄や投資対象、運用手法を推奨するものではありません。記載された情報に基づいて被ったいかなる損害についても、当ウェブサイトは一切の責任を負わないことをご了承下さい。資産運用・投資に関する決定はお客様ご自身の判断でお願いいたします。